16.01.2020 09:43

Комментарии: 0

Просмотры: 1736

Для петербургского рынка АЗС одним из важных итогов 2019 года стало резкое сокращение доли независимых игроков. После крупных сделок, произошедших в отрасли, свои позиции укрепили вертикально-интегрированные компании (ВИНК). По мнению большинства опрошенных РБК Петербург специалистов, уход оставшихся независимых игроков — вопрос времени, поскольку у них нет шансов выдержать жесткую ценовую конкуренцию. Сейчас ВИНКи привлекают покупателей более выгодным предложением. Однако долгосрочным результатом монополизации рынка станет драматичный рост цен на топливо и сокращение числа АЗС, предупреждают эксперты.

Сложная ситуация

В Петербурге в прошлом году прошло сразу две знаковых сделки. Во-первых, владельцы Петербургской топливной компании (ПТК) Ольга и Андрей Голубевы продали свои розничные активы дочерней структуре «Роснефти» — ООО «РН-Региональные продажи». В числе активов ПТК были 141 АЗС в Петербурге и области, в Великом Новгороде, Пскове, Твери, Мурманской области и в Карелии, а также две нефтебазы — «Ручьи» и «Чудово». Это был крупнейший в СЗФО независимый топливный оператор. Хотя стороны сумму сделки не раскрывали, по оценкам экспертов, она могла составить 40 млрд руб.

Во-вторых, финская компания Neste договорилась о продаже своего розничного топливного бизнеса компании «Татнефть». В сделку вошли 75 АЗС на Северо-Западе России и топливный терминал под Петербургом. Общую сумму сделки эксперты оценили более чем в 10 млрд руб. Neste полностью ушла с российского рынка, хотя бренд ее «Татнефть» сможет использовать еще 5 лет.

В 2018 году, когда рост оптовых цен вдвое превысил показатели инфляции, АЗС, входящие в состав ВИНК, получили значительное преимущество перед независимыми игроками.

Как отмечают специалисты, обе эти сделки могли случиться гораздо позже, если бы не сложное положение независимых АЗС, вызванное колебаниями цен на бензин. Так, в 2018 году, когда рост оптовых цен вдвое превысил показатели инфляции, АЗС, входящие в состав ВИНК, получили значительное преимущество перед независимыми игроками. «Особенно тяжелой ситуация стала летом 2018 года, когда правительство заморозило розничные цены, но не оптовые и в некоторых регионах владельцам АЗС пришлось работать в убыток», — вспоминает Николай Королев, директор по маркетингу и развитию сети АЗС «Фаэтон».

В результате независимые АЗС стали терять клиентов и рентабельность, что заставило их искать возможности для продажи бизнеса.

Тектонические сдвиги

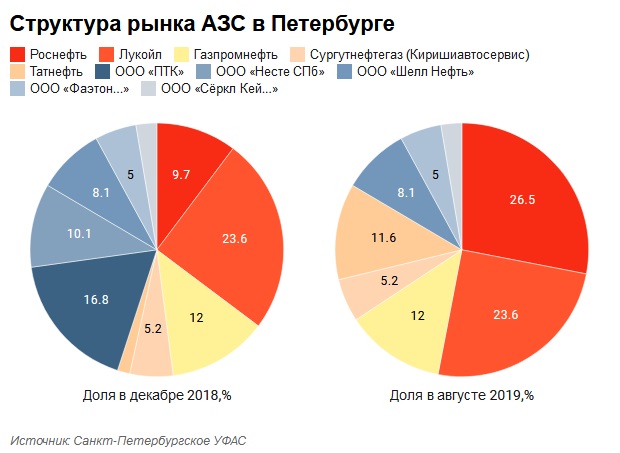

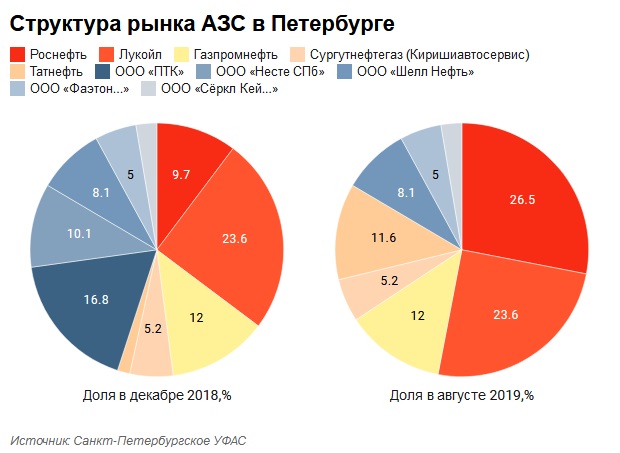

Уход с рынка ПТК и Neste значительно увеличил долю ВИНК на розничном топливном рынке. Так, «Роснефть» нарастила свою долю более чем вдвое — с 9,7% до 26,5% — и стала крупнейшим игроком не только в Петербурге, но и в CЗФО. Сделка даже вызвала повышенное внимание антимонопольного ведомства. Петербургское УФАС России констатировало, что совокупная доля «Лукойла» и «Роснефти» на петербургском рынке продажи автомобильного топлива превысила 50% (еще в декабре 2018 года она не превышала 33,3%).

Таким образом, на петербургском топливном рынке произошел тектонический сдвиг, который эксперты прогнозировали последние несколько лет: подавляющее большинство городских АЗС теперь принадлежат вертикально интегрированным компаниям — их доля от общего числа автозаправок выросла с 52% в 2018 году до 78,8% на середину августа 2019 года. Сегмент независимых АЗС представлен всего тремя компаниями — ООО «Серкл Кей», ООО «Фаэтон» и ООО «Шелл нефть».

Что будет дальше

Оценивая перспективы дальнейшего развития отрасли, эксперты сходятся в том, что выдерживать конкуренцию с вертикально-интегрированными компаниями оставшимся трем независимым игрокам будет сложно. При сохранении текущей налоговой и регулятивной системы компании, не имеющие собственной нефтедобычи обречены на уход с рынка, уверен президент Независимого топливного союза Павел Баженов

Вероятность такого сценария особенно высока с учетом постоянного снижения маржинальности продаж топлива, говорит Николай Королев. По его данным, рентабельность топливного бизнеса АЗС составляет порядка 3%, а нетопливного (магазин, кафе на территории заправки) — около 20%. При этом в структуре доходов на долю топлива приходится 85%.

Эксперты сходятся в том, что выдерживать конкуренцию с вертикально-интегрированными компаниями оставшимся трем независимым игрокам будет сложно.

Зарабатывать на топливе становится все труднее, в связи с чем Павел Баженов прогнозирует уход с рынка независимых АЗС в среднесрочной перспективе. Следующим этапом в развитии отрасли станет медленное, но неуклонное повышение цен на топливо (в частности, бензин АИ-92, согласно прогнозам, «пробьет» психологическую планку в 50 руб. за 1 л уже в 2021 году), уверен эксперт. Еще одним следствием монополизации станет сокращение числа АСЗ в городе, поскольку ВИНКи будут избавляться от малорентабельных точек, полагает Павел Баженов.

Источник

Сложная ситуация

В Петербурге в прошлом году прошло сразу две знаковых сделки. Во-первых, владельцы Петербургской топливной компании (ПТК) Ольга и Андрей Голубевы продали свои розничные активы дочерней структуре «Роснефти» — ООО «РН-Региональные продажи». В числе активов ПТК были 141 АЗС в Петербурге и области, в Великом Новгороде, Пскове, Твери, Мурманской области и в Карелии, а также две нефтебазы — «Ручьи» и «Чудово». Это был крупнейший в СЗФО независимый топливный оператор. Хотя стороны сумму сделки не раскрывали, по оценкам экспертов, она могла составить 40 млрд руб.

Во-вторых, финская компания Neste договорилась о продаже своего розничного топливного бизнеса компании «Татнефть». В сделку вошли 75 АЗС на Северо-Западе России и топливный терминал под Петербургом. Общую сумму сделки эксперты оценили более чем в 10 млрд руб. Neste полностью ушла с российского рынка, хотя бренд ее «Татнефть» сможет использовать еще 5 лет.

В 2018 году, когда рост оптовых цен вдвое превысил показатели инфляции, АЗС, входящие в состав ВИНК, получили значительное преимущество перед независимыми игроками.

Как отмечают специалисты, обе эти сделки могли случиться гораздо позже, если бы не сложное положение независимых АЗС, вызванное колебаниями цен на бензин. Так, в 2018 году, когда рост оптовых цен вдвое превысил показатели инфляции, АЗС, входящие в состав ВИНК, получили значительное преимущество перед независимыми игроками. «Особенно тяжелой ситуация стала летом 2018 года, когда правительство заморозило розничные цены, но не оптовые и в некоторых регионах владельцам АЗС пришлось работать в убыток», — вспоминает Николай Королев, директор по маркетингу и развитию сети АЗС «Фаэтон».

В результате независимые АЗС стали терять клиентов и рентабельность, что заставило их искать возможности для продажи бизнеса.

Тектонические сдвиги

Уход с рынка ПТК и Neste значительно увеличил долю ВИНК на розничном топливном рынке. Так, «Роснефть» нарастила свою долю более чем вдвое — с 9,7% до 26,5% — и стала крупнейшим игроком не только в Петербурге, но и в CЗФО. Сделка даже вызвала повышенное внимание антимонопольного ведомства. Петербургское УФАС России констатировало, что совокупная доля «Лукойла» и «Роснефти» на петербургском рынке продажи автомобильного топлива превысила 50% (еще в декабре 2018 года она не превышала 33,3%).

Таким образом, на петербургском топливном рынке произошел тектонический сдвиг, который эксперты прогнозировали последние несколько лет: подавляющее большинство городских АЗС теперь принадлежат вертикально интегрированным компаниям — их доля от общего числа автозаправок выросла с 52% в 2018 году до 78,8% на середину августа 2019 года. Сегмент независимых АЗС представлен всего тремя компаниями — ООО «Серкл Кей», ООО «Фаэтон» и ООО «Шелл нефть».

Что будет дальше

Оценивая перспективы дальнейшего развития отрасли, эксперты сходятся в том, что выдерживать конкуренцию с вертикально-интегрированными компаниями оставшимся трем независимым игрокам будет сложно. При сохранении текущей налоговой и регулятивной системы компании, не имеющие собственной нефтедобычи обречены на уход с рынка, уверен президент Независимого топливного союза Павел Баженов

Вероятность такого сценария особенно высока с учетом постоянного снижения маржинальности продаж топлива, говорит Николай Королев. По его данным, рентабельность топливного бизнеса АЗС составляет порядка 3%, а нетопливного (магазин, кафе на территории заправки) — около 20%. При этом в структуре доходов на долю топлива приходится 85%.

Эксперты сходятся в том, что выдерживать конкуренцию с вертикально-интегрированными компаниями оставшимся трем независимым игрокам будет сложно.

Зарабатывать на топливе становится все труднее, в связи с чем Павел Баженов прогнозирует уход с рынка независимых АЗС в среднесрочной перспективе. Следующим этапом в развитии отрасли станет медленное, но неуклонное повышение цен на топливо (в частности, бензин АИ-92, согласно прогнозам, «пробьет» психологическую планку в 50 руб. за 1 л уже в 2021 году), уверен эксперт. Еще одним следствием монополизации станет сокращение числа АСЗ в городе, поскольку ВИНКи будут избавляться от малорентабельных точек, полагает Павел Баженов.

Источник

Комментарии